por BB Media

México es uno de los principales mercados de América Latina y uno de los países con mayor crecimiento en número de usuarios de plataformas de video. La competencia ha llevado a las empresas a ajustar su estrategia para adaptarse mejor a las expectativas de los usuarios y fidelizar a la audiencia. Aunque hay una variedad de modelos de negocios, el eje principal de la industria sigue siendo la suscripción (SVOD, por sus siglas en inglés de Subscription Video On Demand). BB Media analizó cómo se compone la oferta de los servicios de streaming con modelo SVOD, los hábitos y preferencias del mercado mexicano, y la reacción del público a la incorporación de publicidades en las plataformas.

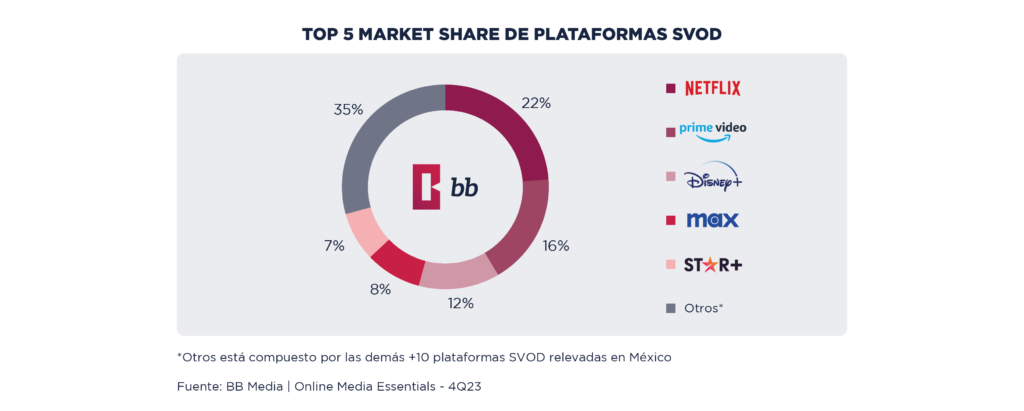

Actualmente, los principales grupos que más servicios de streaming ofrecen en el país son The Walt Disney Company (3), Tribes Media BV. (3) y Endeavor Group Holdings (2). Por su parte, Prime Video, Netflix y Xview+ son las plataformas SVOD que más contenido ofrecen en México. Si bien las tres ofrecen canales y/o eventos en vivo, el 51% de las plataformas disponibles o anunciadas aún no lo hace.

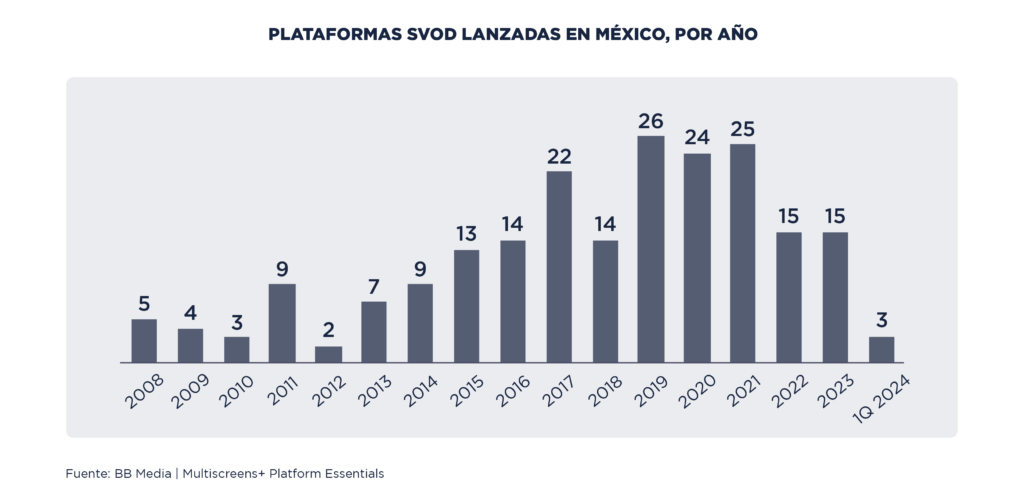

Algo notable es que, en el último tiempo, el mercado SVOD se diversificó gracias a la aparición de plataformas dedicadas a un tipo especifico de contenido.

De hecho, las 3 plataformas de suscripción que se lanzaron en el mercado mexicano en lo que va del 2024 pertenecen al nicho de deportes: Barça One, Baseball Europe TV y Super League+.

Para captar usuarios, parte de la estrategia de las plataformas se enfoca en asociarse con otras empresas, para ofrecerle algún beneficio adicional al cliente. En este sentido, el 27% de los servicios de streaming tienen algún tipo de alianza y el 87% de los partners pertenecen al sector de las Telecomunicaciones, como Megacable, Telmex y Telnor.

Dentro de los tipos de alianzas, se destaca que el 77% son bundles de facturación, donde la cableoperadora o empresa actúa como intermediaria y cobra directamente el dinero por la plataforma de streaming, pero el usuario aún paga por el servicio en sí. El 22% corresponden a bundles comerciales, donde se ofrece acceso a la plataforma de streaming como parte de un paquete que viene incluido en la oferta principal del proveedor de servicios. Por último, el 1% se refiere a deeplinks bundles, donde la empresa permite el acceso a la plataforma de streaming dentro de su página principal.

En cuanto a los precios de los planes de suscripción, México posee los más elevados de Latinoamérica, junto con Uruguay. Sin embargo, es uno de los países latinoamericanos con más estabilidad en lo que respecta a los costos: entre junio del 2023 y junio del 2024 hubo una variación de 0,03% en dólares.

El poder del Contenido Local

Al analizar el origen del contenido, se destacan las producciones locales. A nivel regional, México es el principal productor de contenido y se destaca especialmente en películas.

Respecto a los géneros del contenido, existe cierta coherencia entre la oferta y la demanda. Sin embargo, los usuarios expresan tener un mayor favoritismo por los contenidos de comedia por sobre el drama.

La popularidad de los contenidos en México

BB Media desarrolló HITS, una métrica para medir semanalmente la popularidad de contenidos audiovisuales a nivel mundial. Este indicador genera un índice de clasificación de 0 a 100, basado en datos de redes sociales, plataformas sociales de reproducción de video, plataformas ilegales de streaming, bases de datos colaborativas y redes peer-to-peer (p2p). Al analizar el mercado mexicano con HITS, se obtienen interesantes tendencias respecto a los principales géneros ofrecidos y su popularidad.

Dentro del top 20 de títulos con más HITS en mayo del 2024, se destaca la presencia de los documentales (15% de la oferta). En contraste, géneros como acción y aventura presentan una notable discrepancia, con una popularidad que supera con creces la oferta disponible. Aunque tienen una presencia moderada en la oferta, logran capturar un mayor interés entre los espectadores. Estas tendencias indican la necesidad de alinearse mejor con las preferencias del público mexicano, para mejorar la oferta.

Respecto a la última semana de mayo, se destacaron los siguientes títulos en México:

¿Cómo consumen contenido online los mexicanos?

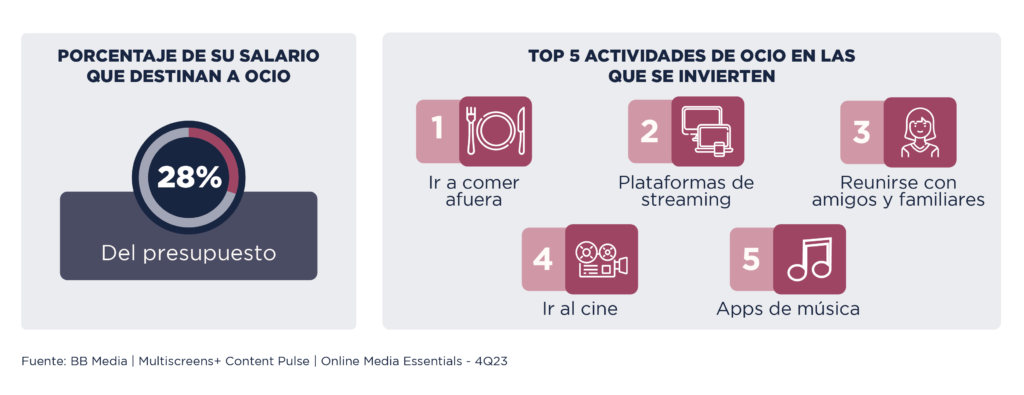

Según un estudio reciente de BB Media, los mexicanos gastan en promedio el 28% de su presupuesto en entretenimiento y ocio.

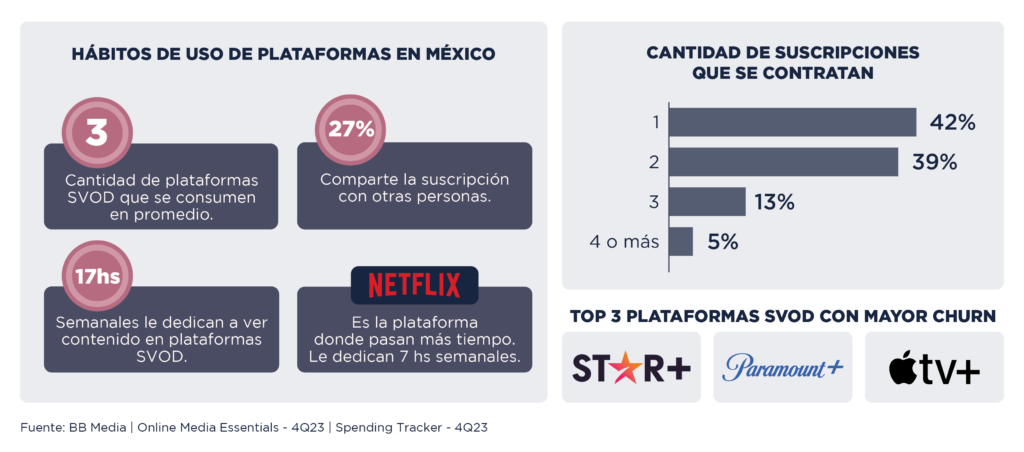

El 42% de los usuarios mexicanos que miran contenido a través de plataformas de streaming, reportaron contratar 1 solo servicio y el 39% dijo abonar 2. Tan solo el 13% contrata 3 plataformas y el 5% 4 o más. Sin embargo, los estudios de BB Media indican que, en promedio, los mexicanos miran contenido online desde 3 plataformas. Esto se puede explicar porque el 27% tiende a compartir sus cuentas con otros hogares. De hecho, los tres servicios de suscripción con una tasa de account sharing más alta son Max (34%), Star+ (33%) y Disney+ (32%).

Por otro lado, los principales motivos de desuscripción – también conocido como Churn – expuestos por los usuarios son el elevado precio de suscripción, decidieron probar otras plataformas, y finalizaron una serie y decidieron cancelar la suscripción.

Un dato de interés es cuál es el dispositivo preferido por los usuarios para mirar contenido online, ya que les permite a las productoras tomar decisiones artísticas estratégicamente. En este sentido, los estudios de BB Media indican que el favorito es el Smart TV (52%), seguido por el smartphone (16%) y la computadora (13%).

BB Media también analizó el hábito del multiscreening, es decir, usar un dispositivo en simultáneo a la pantalla principal. Al respecto, detectó que el 53% de los usuarios acostumbra a dividir su atención entre diferentes dispositivos. De ellos, el 50,4% lo hace en cualquier momento de la visualización, mientras que el 49,6% lo hace solo mientras transcurren los anuncios. Entre las causas principales del multiscreening se destacan recibir mensajes o llamadas (26%), el uso de redes sociales (12%) y buscar información sobre algo relacionado al contenido que está viendo (11%).

Además, 4 de cada 10 usuarios mexicanos afirman realizar otras tareas mientras consumen plataformas de streaming. Dentro de las actividades que más realizan en simultáneo se encuentran almorzar o cenar (28%), realizar tareas del hogar (28%), estar con amigos/familiares (14%), trabajar (13%) y estudiar (9%).

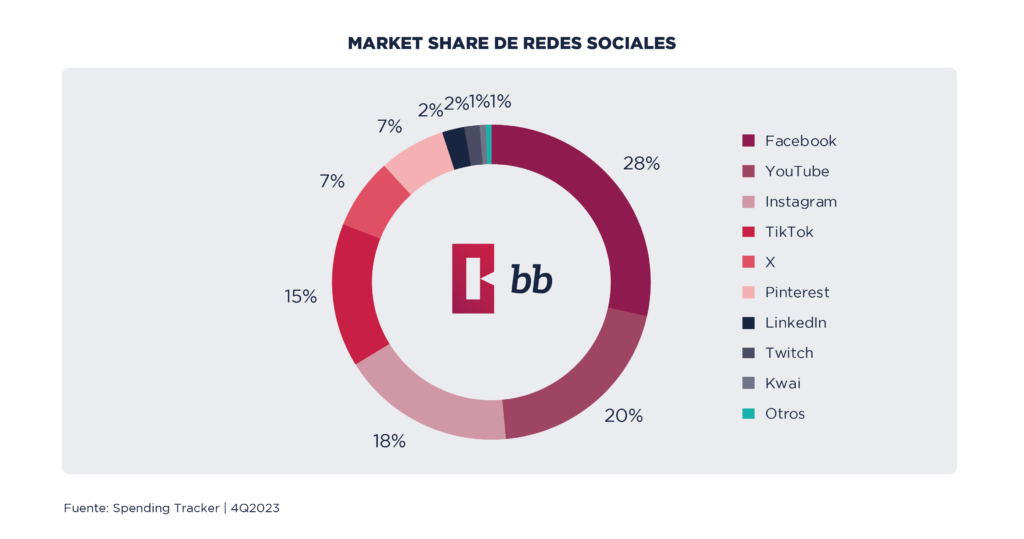

Por otro lado, en promedio, los usuarios usan redes sociales 3,5 horas diarias. Adicionalmente, el 90% de los mexicanos las usan con fines de entretenimiento y ocio, el 35% con fines informativos y el 29% para interactuar con su red. La red social más utilizada es Facebook (28%), seguida por YouTube (20%), Instagram (18%) y TikTok (15%).

Suscripción con Publicidad: la nueva estrategia de monetización

Una de las nuevas tendencias en la industria es la incorporación de anuncios en los servicios de streaming. La posibilidad de contratar un plan de suscripción con publicidades le brinda una alternativa más accesible al usuario, a la vez que permite aumentar la monetización del contenido. Dentro de Latinoamérica, ya son varios los países que cuentan con este nuevo modelo de negocio. Con eso en mente, BB Media se propuso analizar la recepción de los usuarios de Max y Netflix.

En el caso de México, el 28% de los usuarios contrata un plan con anuncios. Aunque sería tentador pensar que hay un amplio margen para conquistar, más de la mitad (55%) del 72% restante no está dispuesto a contratar un plan con publicidad. Por su parte, el 27% está abierto a la posibilidad y el 18% se mantiene indeciso al respecto. En cuanto a la experiencia del usuario, el 75% indicó que prefiere que la publicidad tenga lugar antes de iniciar el contenido y el 55% se inclina a que debería ser un único corte con la duración total del espacio publicitario. También cabe destacar que el 43% afirmó que las publicidades no afectan su experiencia, mientras que el 37% dice que lo hace negativamente. Estas tendencias se condicen con que, de todos los elementos del espacio publicitario analizados, el 78% valora la utilidad del botón para omitir anuncios y el 48% indicó que no presta demasiada atención a las publicidades.

El análisis de BB Media revela que el mercado de streaming en México está en una fase de rápido crecimiento y diversificación, con una competencia intensa entre las principales plataformas SVOD. BB Media estudia la evolución de la oferta y demanda en la industria de medios y entretenimientos para tener una mirada integral y global del mercado. Por eso, desarrolla diferentes servicios y reportes para brindar asesoramiento especializado para la toma decisiones estrategias respaldada por datos.