No mundo e América Latina não é exceção, os proprietários das plataformas de streaming estão impossibilitados de sustentar o ritmo de investimento em programação, que vinham tendo até a pandemia, e junto à crise econômica que atravessaram os países após a crise sanitária, de certa forma, provocou um ressurgimento do papel da TV Aberta em alguns países. O que desde a nossa ótica, se deve à oportunidade de realizar co-produções em escala para o mercado internacional.

O Brasil tem grandes vantagens nesta etapa com suas grandes emissoras e a sua grande penetração e importância da TV linear. Segundo relatório da Kantar IBOPE em 2022, os brasileiros gastaram em média 5,17 horas por dia assistindo à TV lineal, embora inclua a Copa do Mundo de futebol.

Sempre de acordo com este relatório, que incluímos no Prensariozone, 68% do investimento publicitário é para algum formato de vídeo e 74% para as 10 principais marcas.

Brasil, novamente, antecipa o futuro da região

Além disso, como dissemos no ano passado, podemos afirmar que o que acontece no Brasil, de certa forma, mostra futuro possível para o resto da região. Com a lei do SeAC de 2011, os grandes broadcasters não puderam ter suas próprias redes de distribuição de vídeo para ampliar ainda mais a grande chegada dos canais abertos da Globo, Record, Band ou SBT. Isso motivou, entre outros efeitos, que a Globo tivesse que abandonar sua participação na Net para finalmente deixá-la para a Claro, que já havia comprado a via Embratel. Em suma, foram as telcos que mantiveram a maioria dos assinantes de TV por assinatura, com gestão e objetivos diversos, como otimizar o rápido crescimento e o consumo de celulares, sem ter uma estratégia de conteúdo nos primeiros anos, já que pelo geral não sabem como fazê-lo.

TV 3.0 e ISPs

Isso depois da pandemia, até certo ponto, foi revertido com a era OTT. E em especial com o relançamento do Globoplay, que tinha nascido em 2015, a evolução de sua plataforma que incluiu todos os sinais da Globosat, que levou a que o seu diretor de Estratégia e Tecnologia da Globo, Raymundo Barros afirme, nos últimos meses, que os canais na nova TV 3.0 vão virar um app.

Em geral, como se verá no SET EXPO nestes dias e, mais tarde, no PayTV Fórum, e como aponta uma reportagem específica de Fernando Moura nesta mesma edição do Prensariozone, se avança a passo firme rumo à TV 3.0. Nela, são fundamentais o uso inteligente de dados e a utilização das CTVs, que, segundo a Kantar IBOPE, já possuem 59% de penetração.

Claro que neste contexto, é preciso ver qual o lugar que ocupam os canais FAST ao longo dessa etapa, que no Brasil alcançam posição de destaque com serviços como PlutoTV e Samsung TV Plus. E também é importante destacar a importância no Brasil, mais do que em qualquer outro país, dos novos ISPs, que são mais de 20.000 no país – note-se que em toda a América Latina somam 50.000 – e podem ter um grande potencial para o mercado de vídeo em um futuro próximo. A principal associação é a Abrint, onde seu presidente Mauricélio Oliveira nos contou sobre o processo que levou a que no Brasil, uma licença para fornecer internet passasse de US$ 20.000 para US$ 150 nos dias de hoje. Portanto, é provável que esse número continue crescendo além do fato de que a chamada ‘guerra da internet’ que está ocorrendo em muitos países deixa muitos no caminho. Além da Globo e a sua aplicação de streaming, GloboPlay, os outros canais abertos —Record, SBT e RedeTV— montam seu JV Simba para que os ISPs tenham seus sinais lineares.

TV Aberta/paga Vs. On line segundo dados da Kantar IBOPE

Segundo as tabelas de 2022 do Kantar IBOPE, se somarmos o consumo de TV aberta e TV paga — especificamos a seguir — alcançam o 79%, contra o 21% é vídeo online. O consumo exclusivo de TV linear é de 32% contra 13% do consumo exclusivo de vídeo online.

Desses 21% online, com alcance superior a 60% da publicação brasileira e 40% com mais de duas plataformas — cerca de 20 milhões de assinantes—, 14,71% é do YouTube; 4,38% da Netflix; 0,78% da Globoplay; 0,51% da Amazon Prime; 0,36% da HBO Max; 0,22% da DisneyPlus; 0,18% do Twitch; e os outros 0,20%.

Market share da TV paga

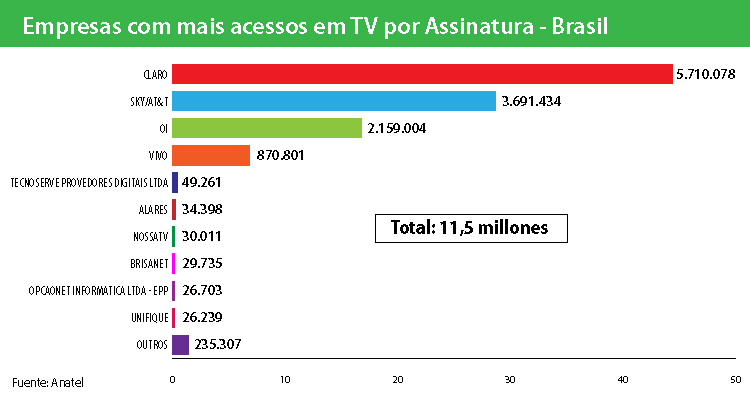

Com sua grande alavanca comercial, as Telcos sustentaram, na segunda década do século, um grande crescimento, colocando o Brasil como o primeiro mercado da América Latina, mas depois veio um efeito rebote que a leva a ter hoje cerca de 12,9 milhões. Em menos de uma década passamos de números próximos aos 20 milhões, para os quase 13 de maio de 2022.

Em relação à participação de mercado, a Claro detém um grande percentual com quase metade do mercado chegando a 44,4%, embora tenha diminuído em relação a 2020, com 5.700.000 assinantes; SKY tem 28,8% e 3.735.000; Oi subiu para expressivos 17,2% com 2.200.000; Vivo de Telefónica caiu para 6,7% com 875.000 assinantes. Todas as outras como Alares, Brisanet, NossaTV ou SuperCabo aparecem com menos de 35.000 assinantes.