Esta edición de Prensario Zone expone la voz de todos los grandes protagonistas sobre el avance de las estrategias OTT pero, también, la solidez de la tv de paga en nuestros países del Cono Sur, siguiendo la línea de lo que pasa en Latinoamérica.

A excepción de Brasil donde por el predominio de las telcos está pasando algo similar a Estados Unidos con más cord cutters y, en el caso de los brasileños, piratería digital masiva, la falta de bancarización y la chance de paquetizar OTTS da oportunidades a los operadores en su nuevo rol de súper agregadores. Eso además de ordenar a los clientes ante tantas opciones, pues en Latam nadie tiende a estar suscripto a más de tres servicios DTC, según indica en promedio Business Bureau. Esta consultora expresa en su mapa que el 24% de los usuarios tienen servicios de pay tv y OTT juntos, sólo OTT un 19% y sólo pay tv un 17% en la región.

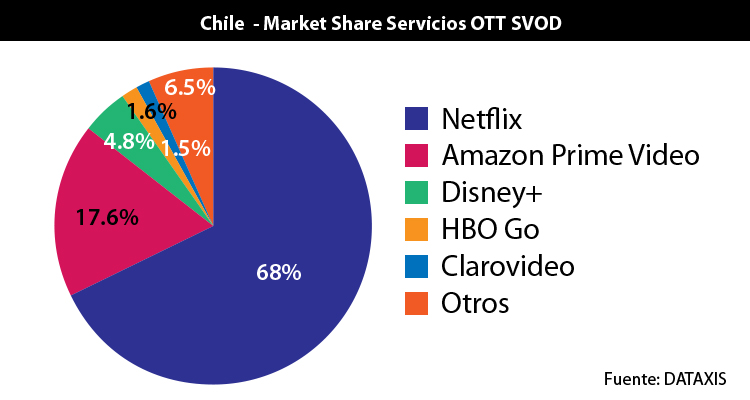

Esto desde luego no quita que las plataformas OTT no vayan a seguir creciendo, que según PWC iban a tener un incremento anual hasta 2025 del 13% en México, algo similar en Brasil, 14% en Colombia, 13% en Argentina, 12% en Chile y casi 15% en Perú. Bastante homogéneo, como en todos los mercados Netflix acumula siempre entre el 60% y 70% de share y Disney+, más allá de su crecimiento, todavía no alcanza a Amazon en el segundo lugar. Las estadísticas todavía no incluyen a los nuevos servicios de HBO Máx y Star+.

Concretamente, veamos como se ve eso en nuestros países del Sur, basándonos en los datos de nuestros aliados de BB y Nextv/DAtaxis, después de su edición más convocante para South America. Estas cifras son siempre para el primer y segundo trimestre de 2021, además de los entes reguladores.

Argentina

Efectivamente Argentina está estable y hasta en paulatino crecimiento en suscriptores por cable, sobre los 8.7 millones según destaca Dataxis. Eso se debe, además de lo expuesto para los multiagregadores como Telecom, Telecentro, Colsecor o Supercanal, a la función de arraigo local de los cableoperadores y cooperativas en el interior y la gran cantidad de televisores análogos que todavía persisten en todo el país. Eso hace que los STBs sean más importantes que nunca para ‘democratizar’ la OTT. Justo ahora llegó la fecha que estaba estipulada para el apagón análogo y el panorama no se alteró ni siquiera desde el sector broadcast.

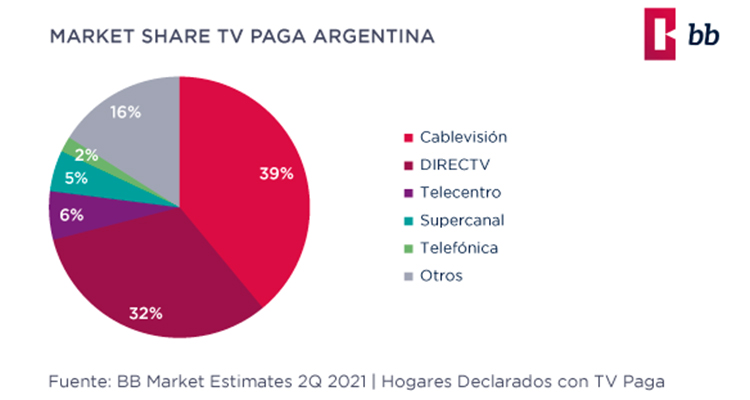

El porcentaje de market share de tv de paga Según Dataxis, con 38% para Telecom —mantiene sus 3.3M de suscriptores, lo cual es un logro—, un 26% de Directv —2.26M—, 6.1% de Telecentro como tercera fuerza con 530.000 suscriptores, Red Intercable aparece cuarta con 5.2% —451K—, Colsecor quinta con un 4.3% —375K— y Otros un 20%. Según Business Bureau, el lugar de Supercanal, con sede en Mendoza, es más importante con un 5% —a la par de Red Intercable— y también aparece Telefónica con un 2%.

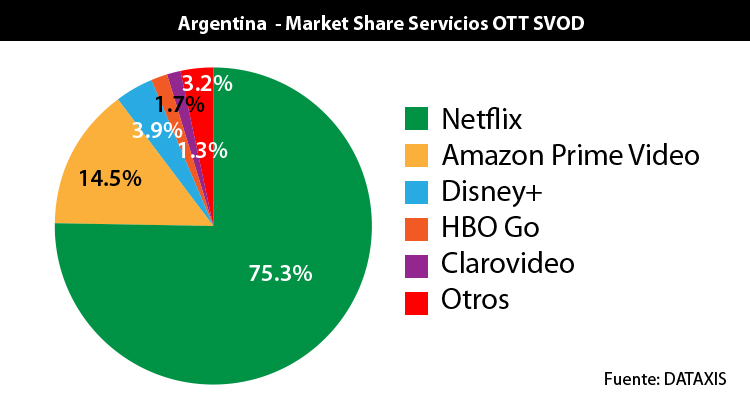

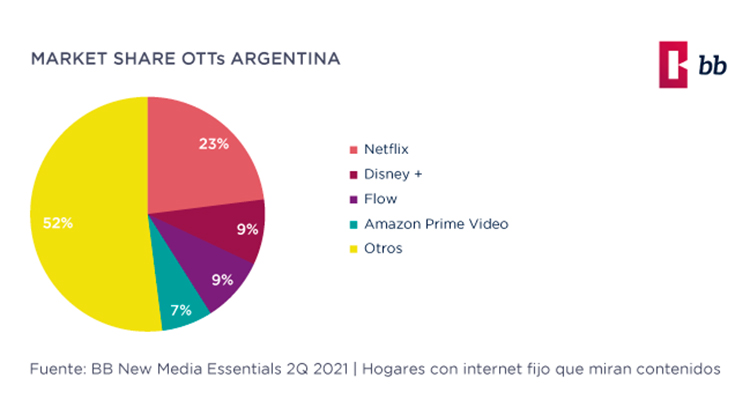

Acerca del OTT, según Dataxis sobre un total de 5.8 millones de clientes —todavía menos que de Paytv—, Netflix sobresale con 4.4M y el 75% de share; Amazon Prime Video 855000 suscriptores y el 14.5%, Disney+ todavía con 227K con el 4%, HBO Go conserva el 102.000 usuarios con 1.7% para pasarle a HBO Max, Clarovideo 75000 usuarios con 1.3% —deja de competir en OTT para ser un Multiagregador— y otros 189000 con el 3.2%. Business Bureau considera a YouTube y otros OTTs con el 52% y Netflix se queda con el 23%. Igualmente, en este caso sí aparece Flow con un 9% de share.

Uruguay

En Uruguay sigue candente el tema de la Nueva ley de medios y el protagonismo de Antel como proveedor exclusivo de internet, una situación que sólo se repite en Cuba en nuestra región según remarcan los operadores. Incluso se resiste a actuar como mayorista. Cada tanto se generan conflictos que el gobierno debe solucionar como recientemente con Multiseñal, que para liberar su espectro debió indemnizar en 2.5 millones de dólares y lo mismo podría ocurrir con otros operadores.

De acuerdo a los datos reportados por la Unidad Reguladora de Servicios de Comunicaciones (URSEC), entidad encargada de regular el mercado de las telecomunicaciones de Uruguay, el país finalizó 2020 con 644.620 suscriptores a TV paga. La cifra reportada mostró un crecimiento de 5.812 abonados en relación a junio de 2020. Asimismo, con respecto a diciembre de 2019, el mercado registró un decrecimiento de casi 34,5 mil suscriptores.

Mientras que el último informe reveló que Antel tuvo aumentó su ventaja con respecto a la competencia en servicios de telefonía e internet móvil. La información cerrada a junio de 2021 señala que la estatal uruguaya cuenta con el 46,73% de las suscripciones de telefonía móvil, frente al 46,06% que tenía en diciembre de 2020. Por su parte, en un total de 4.607.284 suscripciones, Movistar cuenta con el 32,35% (33,17% en diciembre) y Claro representa el 20,91% (20,77% en diciembre).

En cantidades, Antel tiene 2.153.178 suscripciones, Movistar 1.490.519 y Claro 963.587. En lo que respecta a internet móvil, Ursec consignó que Antel tiene 61,31% del mercado de servicios de internet móvil, mientras que Claro representa el 12,02% y Movistar el 26,68%. Antel cuenta con 2.075.293 suscripciones, Claro con 406.746 y Movistar con 903.090.

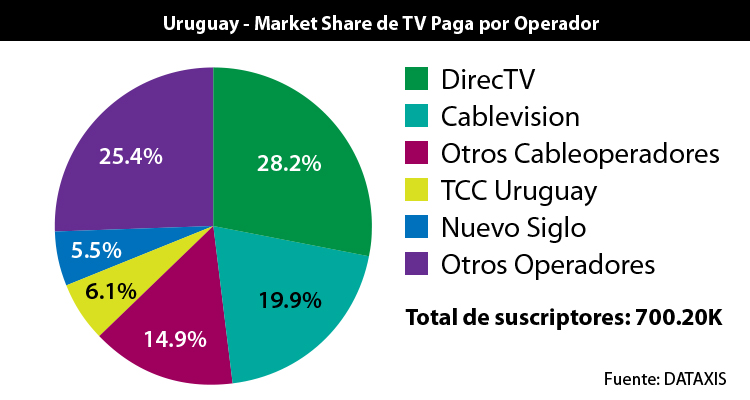

La tecnología de mayor acceso a TV paga en Uruguay entre junio y diciembre de 2020 fue el cable coaxial, que representa el 52,9% del market share en el país, seguido por el DTH con un 44,1% de los accesos. El 2,94% restante (18,9 mil suscriptores) fueron suscriptores que accedieron a TV paga vía MMDS.

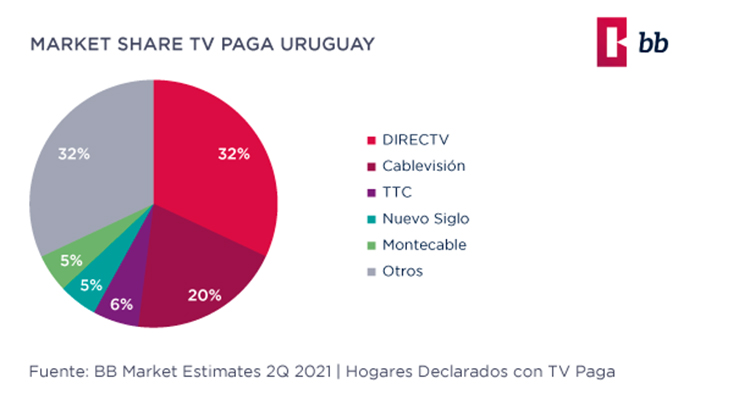

En cuanto al share de tv paga, según Dataxis, Directv Uruguay tiene el 28.2% con 198.000 suscriptores, Cablevisión el 20% con 139000, TCC el 6% con 43000 y NuevoSiglo el 5.5% con 39.000. BB coincide con esos porcentajes mayormente y le asigna a Montecable un 5% también de mercado.

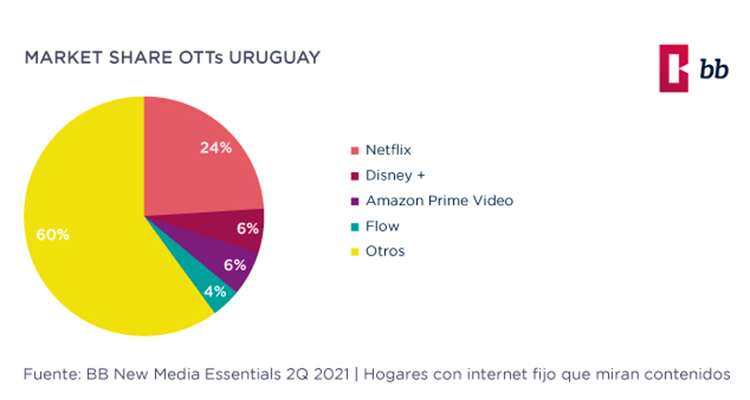

En OTT, la misma consultora expone sobre un total de 570.000 suscriptores a estos servicios —levemente inferior a paytv—, Netflix tiene el 71.3% con 405.000; AmazonPrime el 13.7% con 78000, Clarovideo el 6% con 34.2%, Disney+ el 4.8% con 27.000 —va a ir subiendo pero sigue en el tercer lugar— y YouTube Premium el 1.6% con 9400 suscriptores. BB considera a Youtube gratuito con el 60% del share y Netflix el 24%.

Chile

Chile es siempre el país más abierto en temas regulatorios y para esta edición destacamos el informe de la Subsecretaría de Telecomunicaciones de Chile (Subtel). La industria de la TV paga continúa en leve alza y a mitad de 2021 finalizó con un total de 3,390 millones de suscriptores. Implica un aumento de 100 mil suscriptores. Además, al cierre de junio, la penetración de hogares con acceso a TV paga alcanzó el 59,8%. 2,028 millones pertenecen a los sectores de cable e IPTV, y 1,362 millones a DTH. Con estas cifras, el sector supera a los 3,358 millones registrados al cierre del Q2 2018, cifra máxima de suscriptores a TV paga que tuvo lugar en el país en los últimos años.

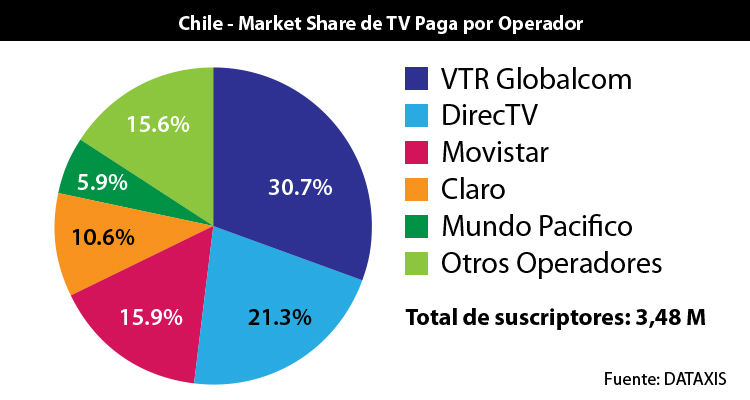

Volviendo a nuestras consultoras aliadas, Dataxis nos provee las cifras del top 5 de operadores, sobre ese total de 3.48 millones de suscriptores en el mercado. Allí sigue líder VTR con el 30.7% y su famoso 1.07 millón de clientes; Directv segundo con el 21.3% y 740.000 suscriptores; Movistar tercero con 16% y 551000 y Claro con el 10.6% y 369000. Es interesante como independiente Mundo Pacífico con el 5.9% y 206.000 suscriptores y, finalmente, el resto, que incluye a TV Cables de Chile, es del 15.7% con 546.000.

En OTT, sobre un mercado total de 1.967 millones, Dataxis señala a Netflix con el 68% con 1.7 millones de suscriptores, Amazon Prime Video con el 17.6% con 450000, Disney+ con 4.8% con 123.300, HBO Go con el 1.6% con 40.000 suscriptores y Clarovideo con 1.5% con 38.000 clientes.

Paraguay

En Paraguay, mercado interesante que tiene siempre una economía estable y empresas sólidas, tenemos sólo share de OTT. Según Dataxis, el total es de 332.000 suscriptores, con un 61% —un poco más abajo del promedio— de Netflix con 202.300 suscriptores; Amazon Prime con un 20% con 67000, Tigo Sports App con un meritorio 9.7% para 33.000 suscriptores, Disney+ con 7% de 23.400, y Clarovideo con 1.8% y 6000.

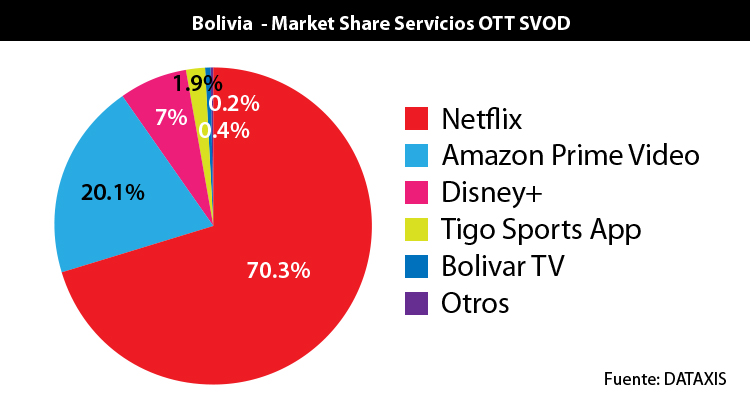

Bolivia

En cuanto al OTT en Bolivia, Dataxis destaca un mercado total interesante de 472.000 suscriptores. En el mismo, Netflix repite un porcentaje muy alto de más del 70% para 332.000 suscriptores, Amazon Prime un 20% con 95%, Disney+ un 7% con 33.000, Tigo Sports App un 2% con 9200 clientes y Bolivar TV 0.4% con 2000 clientes.

Perú

Finalmente, nos abocamos a Perú. El servicio público de acceso a internet fijo en el país tocó un nuevo máximo con 2,99 millones de conexiones reportadas en el segundo trimestre del año 2021, un avance anual de 14,2 % y de 5,1% respecto al trimestre previo, de acuerdo con información del Organismo Supervisor de Inversión Privada en Telecomunicaciones (OSIPTEL).

Vale destacar que creció el grupo integrado por WI-NET y Optical Technologies (sumando 1,7%), por el Grupo Claro (1,3% adicionales), así como por Hughes (un punto porcentual adicional). Pese a ello, Telefónica del Perú continuó liderando este mercado con una participación del 62,9%, seguida por el Grupo Claro (27,6 %), Entel (4,6%), WI-NET y Optical Technologies (2,2%) y Hughes de Perú (1,3%), entre otros.

Por el lado de TV Paga, OSIPTEL reportó un nuevo aumento en su base de suscriptores durante el segundo período de 2021. Creció un 2,8% al registrar adiciones netas positivas por 54 mil usuarios. La industria recuperó los 1,994 millones de clientes, la misma cantidad que tenia a finales del 2019. Telefónica (Movistar) continúa siendo el operador con mas suscriptores, con un 62% del market share, lo mismo que en internet. En segundo lugar, aparece DirecTV con el 20%, mientras que Claro (América Móvil) se encuentra el en tercer con el 9%. Claro destacó también aquí un crecimiento del 2,9%, en parte causado por su nueva IPTV que llegó al mercado en convergencia entre el contenido de la OTT y la transmisión de los canales tradicionales de TV.

Un estudio por parte de PriceWaterhouseCoopers (PwC) señala que la industria televisiva peruana, que incluye suscripciones tanto digitales como no digitales, generaría US$ 615 millones hacia el 2025, lo que significa un crecimiento de 0.44% al año.

Los ingresos de las plataformas de streaming en el mercado peruano se duplicarían, pasando de US$ 54 millones en el 2020 a US$ 108 millones en el 2025, según un estudio de PwC.

El análisis “Global Entertainment & Media Outlook 2021-2025” proyecta que las plataformas de streaming registren un incremento anual de 14.7% en sus ingresos en el Perú, un punto más que el promedio de la región. El año pasado un estudio indicaba que en el 2020 el 83% de peruanos pagó por su primer servicio de streaming.