El entorno global del streaming se hace cada vez más complejo, y los comentaristas se centran en las iniciativas de video a demanda con suscripción (SVOD) de las grandes empresas internacionales de streaming, como Netflix, Disney y Amazon.

Dado que SVOD y los lanzamientos directos al consumidor de los estudios estadounidenses tomaron ritmo en Latinoamérica, el nivel de competencia en el mercado alcanzó dimensiones sin precedentes.

Durante años, el eje central de ingresos para los propietarios de contenido que buscan afianzarse en el mercado latinoamericano ha sido la televisión paga y SVOD.

Sin embargo, recientemente, la oportunidad de obtener acceso a la participación en el mercado con modelos financiados con publicidad, como el video a demanda con publicidad (AVOD) y la televisión gratuita financiada con publicidad (FAST), ha ido en aumento.

Con las expectativas altas y cantidades importantes de experimentación y actividad oportunista, ¿estamos entrando en una nueva etapa de desarrollo en la que los grandes jugadores entran al mercado latinoamericano y la inevitable consolidación entre las partes interesadas comienza a ocurrir?

Mientras los SVOD se tambalean, los AVOD pueden triunfar

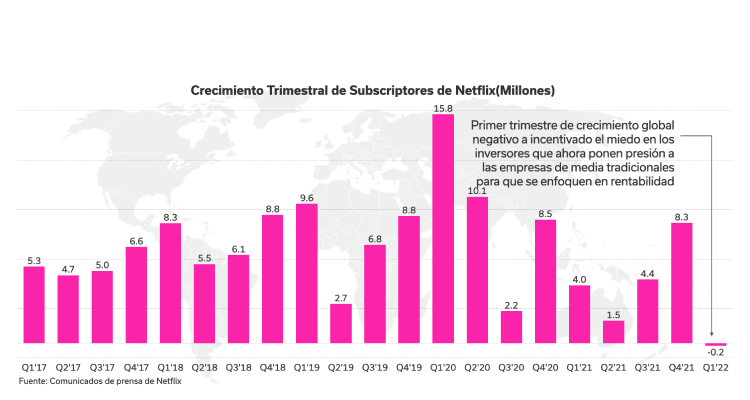

Ante la competencia de SVOD en pleno auge y la aparición de señales de debilidad del líder global Netflix, la comunidad inversora se muestra preocupada por que el modelo de SVOD no sea tan a prueba de balas como creían.

Finalmente, después de 46 trimestres de crecimiento constante y la incorporación de 204 millones de suscriptores, el trimestre negativo de Netflix hizo que los inversores entraran en pánico. Muchos están mirando hacia la publicidad como apoyo al tambaleante modelo de SVOD.

Las guerras de streaming en las que nos encontramos ahora son un legado de 15 años de lanzamientos de servicios alrededor del mundo. El servicio de streaming de Netflix se lanzó en 2007.

En 2005, YouTube tuvo su primer video con un millón de visualizaciones; en 2006, Google adquirió la plataforma por 1,65 mil millones de dólares. Para 2007, Hulu había lanzado servicios de AVOD en los Estados Unidos, Sony había lanzado Crackle y varios mercados tenían servicios de streaming como Tvigle (Rusia), Youku (China) y Dailymotion (Francia).

Más recientemente, los servicios de AVOD han tenido un gran resurgimiento en interés y actividad. En el pasado, hubo períodos en los que los propietarios de contenido eran más reticentes a los modelos financiados con publicidad, se preocupaban por el intercambio ilegal de videos y los riesgos para sus negocios tradicionales, concentrándose más en las oportunidades de la televisión paga y SVOD. Sin embargo, el mercado ha avanzado.

Los servicios de AVOD han evolucionado y, tras la adopción por parte de las emisoras de difusión tradicionales de contenido a la carta, el mercado de servicios de AVOD se ha vuelto más aceptable para los propietarios de contenido y hemos comenzado a ver más actividad especializada.

Evolución del mercado de AVOD

Con el lanzamiento de Xumo (2011), Pluto (2013), Samsung TV Plus (2016), The Roku Channel (2017) y Facebook Watch (2017), la actividad de AVOD ha crecido de forma considerable.

Otras empresas comenzaron a extenderse hacia el mercado de AVOD, como Vudu de Walmart (2016) y Amazon Video Direct (2016). Entretanto, fueron apareciendo iniciativas de emisoras de televisión abierta como Stirr (Sinclair), RTL TV Now y Azteca Now.

En 2019, se comenzaron a desplegar desarrollos estratégicos clave cuando los medios tradicionales identificaron la oportunidad de invertir en el mercado.

Viacom adquirió Pluto (2019), Comcast adquirió Xumo (2020) y Fox adquirió Tubi (2020). Es posible que Pluto comience a tener aún más relevancia para el recién consolidado Paramount cuando lo agrupen con Paramount+.

De la misma manera, Comcast reconoció la oportunidad de acelerar el desarrollo de su propio servicio, Peacock. Fox vio a Tubi como una forma de proporcionar un financiamiento con publicidad a largo plazo para la cadena Fox.

Como expresó el director ejecutivo de Fox Corporation, Lachlan Murdoch: ‘Tubi expandirá de inmediato nuestra audiencia y funcionalidades directas al consumidor, y dará a los socios publicitarios más oportunidades de alcanzar audiencias según la necesidad […] con el poder combinado de las redes de FOX, Tubi provee una base sólida sobre la que impulsaremos un crecimiento a largo plazo en el mercado de servicios directos al consumidor’.

Crecimiento de la publicidad digital

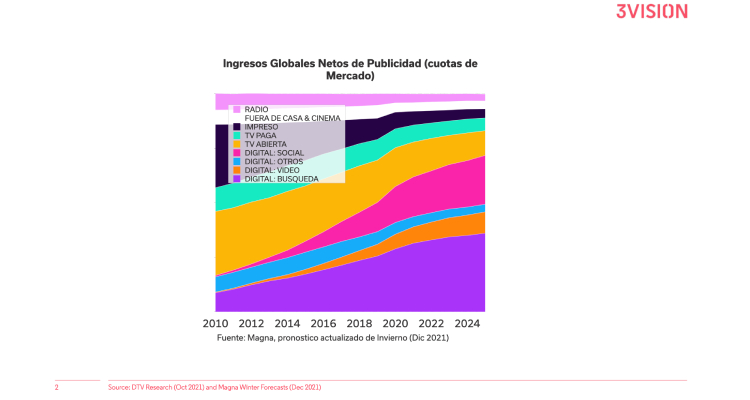

A medida que el negocio de la televisión tradicional comenzó a reducirse, vimos un crecimiento considerable en el mercado de la publicidad digital y, al mismo tiempo, el crecimiento del video digital.

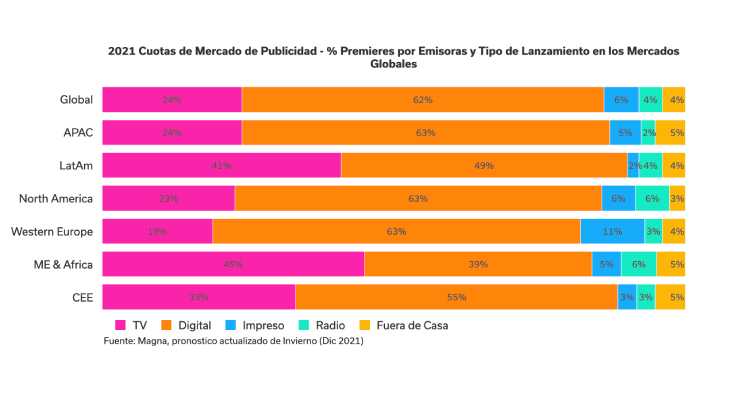

La pandemia de COVID tuvo un impacto importante en el mercado publicitario, pero cuando los niveles volvieron a la normalidad en 2021, las ventas digitales marcaron el camino; hoy en día, los formatos digitales representan el 62 % de las ventas publicitarias totales en todo el mundo.

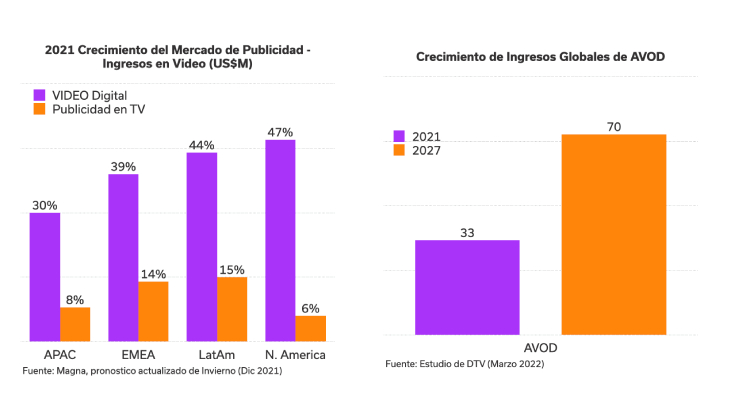

Los mercados publicitarios internacionales muestran una variación significativa, pero la dirección del cambio es continua: lejos de la televisión tradicional y hacia el streaming digital.

Incluso los mercados televisivos fuertes como el de Latinoamérica se enfrentan a un cambio, pues pese a que los ingresos publicitarios aumentan a corto plazo, se prevé que se reduzcan a un ritmo de -2 % a -4 % al año, mientras que las proyecciones para los servicios de video digital, aunque desde un punto de partida más bajo, son sólidas.

En términos generales, las tendencias respaldan las predicciones de crecimiento que acompañan a los servicios de AVOD. Las cifras están impulsando a los propietarios de contenido y a las empresas a concentrar su atención en este sector que crece con rapidez.

Según Digital TV Research, se prevé que los ingresos de AVOD para series de televisión y películas alcancen los 70 mil millones de dólares en 2027, desde 33 mil millones en 2021 (crecimiento del 112 %).

Si bien los servicios de SVOD seguirán siendo los más importantes en términos de ingresos, es evidente que el crecimiento previsto de 135 mil millones a 224 mil millones de dólares en 2027 es sólido, pero más bajo en comparación porcentual (crecimiento del 66 %).

Aunque estos ingresos se concentran en algunos mercados clave, existe la expectativa de que otros crezcan hasta niveles más significativos. DTV Research prevé que 13 países generarán más de mil millones de dólares en 2027, en comparación con solo cinco países en 2021.

Los Estados Unidos siguen dominando, dado que se prevé que los ingresos de los servicios de AVOD crezcan de 19 mil millones a 31 mil millones de dólares para el 2027. China, el Reino Unido, Japón e India completan los cinco principales, pero con una fracción del tamaño del mercado estadounidense.

La región latinoamericana en su totalidad tiene espacio para crecer en términos de ingresos de AVOD, ya que se espera que crezcan desde 0,6 mil millones que hubo en el 2021 a 2 mil millones en el 2027. Existe una oportunidad real de obtener ingresos para los servicios de streaming que busquen competir en la región.

AVOD está disponible en distintas formas y tamaños

Dentro de la categoría generale de AVOD, se deben hacer distinciones clave, especialmente dado que las cifras de ingresos incluyen a YouTube y Facebook, quienes se llevan la mayor porción de los ingresos publicitarios.

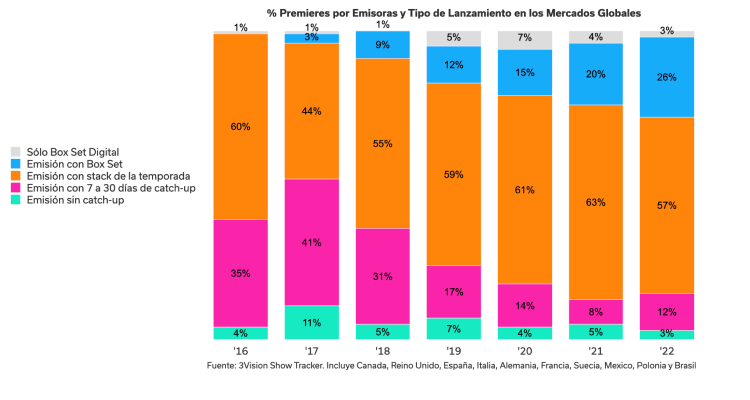

Canales de Televisión abierta están multiplicando la participación en el mercado con ingresos de servicios de video a demanda (BVOD). Las Televisoras locales en particular están aumentando el nivel y la calidad de la actividad de BVOD, presentando más series completas en versión digital y ofreciendo compilaciones de series completas junto a la transmisión lineal.

Los canales de Televisión también ofrecen modelos híbridos con niveles financiados con publicidad para servicios de SVOD (foco de los streammers internacionales) y/o servicios AVOD para los que no hay una tarifa mensual.

Esto es lo que ha hecho TelevisaUnivision en México con el lanzamiento de VIX, su servicio gratuito AVOD y con VIX+ servicio de SVOD permitiéndole captar ingresos de AVOD y apoyar el crecimiento del SVOD.

Otras televisoras latinoamericanas tienen enfoques híbridos similares, y su fortaleza en el mercado publicitario las ayudará a convertirse en la fuerza dominante en el sector de AVOD; algunas incluso ingresarán al espacio de televisión gratuita financiada con publicidad (FAST).

FAST llega a Latinoamérica

Más allá de AVOD, la actividad comercial financiada con publicidad en el mercado latinoamericano recae en FAST.

A modo de distinción, AVOD hace referencia a un servicio de video en el que el contenido se pone a disposición a demanda y a una tarifa reducida o totalmente sin cargo.

FAST provee una experiencia lineal al estilo de un canal televisivo mediante una programación lineal preestablecida que se proporciona sin costo, pero transmitida en un formato de streaming digital.

Los canales FAST emergen cada vez más con diferentes temas, marcas y categorías producidos por una amplia cantidad de innovadores, propietarios de contenido, empresas de medios integrados y canales de televisión tradicionales.

Según Variety Intelligence, el tiempo que se pasa consumiendo contenido de AVOD y FAST en los Estados Unidos hoy en día se distribuye de manera casi equitativa, y la audiencia de FAST creciendo un 29 % en los últimos cuatro años.

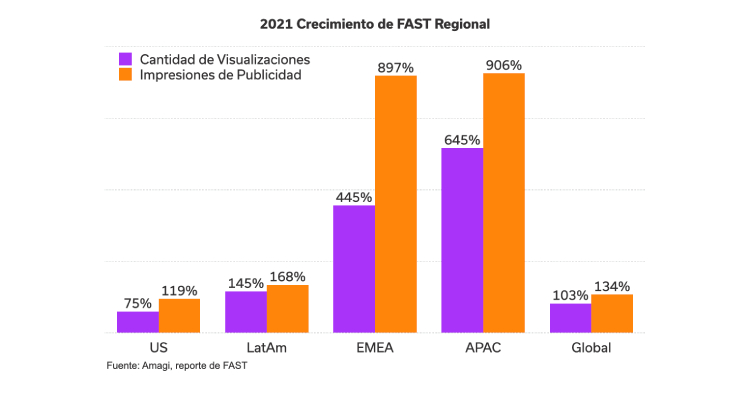

El informe de FAST de Amagi sugiere que, en 2021, el uso de FAST en Latinoamérica aumentó un 145 % en términos de horas de visualización y un 168 % en impresiones de publicidad.

Claramente, FAST ya no es un fenómeno concentrado en los Estados Unidos. Impulsados por audiencias como las de Pluto y Samsung en las regiones de Europa, Oriente Medio y África, Asia y el Pacífico, y Latinoamérica, los competidores están acudiendo en manada a esta nueva experiencia lineal con una cantidad cada vez mayor de propietarios de contenido que proveen programación a diversas plataformas que controlan la distribución de canales FAST alrededor del mundo. El auge de la televisión conectada (CTV) ha desencadenado el aumento en la demanda de contenido gratuito con publicidad.

¿Crecimiento rápido seguido de consolidación?

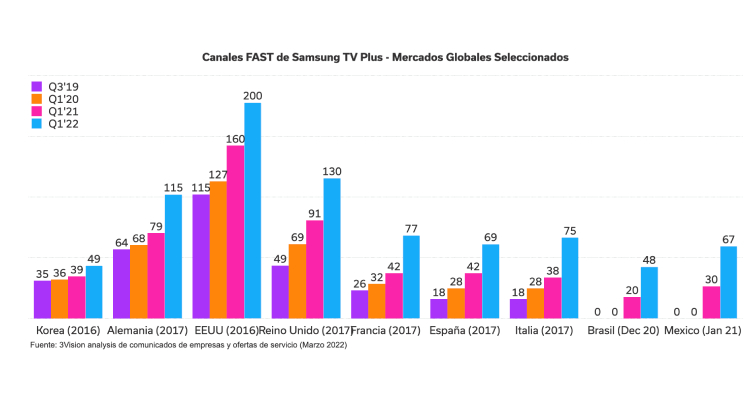

Desde su lanzamiento en 2016, Samsung TV Plus ha continuado se expansión hacia nuevos mercados, lanzó una versión móvil y aumentó sus ofertas internacionales de canales FAST.

De cara al futuro, Samsung enfrenta un desafío similar al de los demás, incluidos Roku, Vidaa, Xumo, Pluto, Tubi y Peacock: canales de terceros que controlan la programación.

Es evidente que la calidad del contenido también ha mejorado con el transcurso de los años, dado que la oportunidad de ingresos para los operadores de canales y propietarios de contenido ha aumentado.

Ante una competencia cada vez mayor, los servicios de canales FAST deberán tener la capacidad de definir ofertas de manera clara, medir el éxito, el fracaso y el beneficio marginal de cada canal en el servicio. Con una programación de canales FAST compuesto de tipos muy diversos y financiados por distintas partes interesadas, es inevitable que habrá un poco de inestabilidad a corto plazo.

Conclusión

Los servicios de AVOD vienen ganando considerable atención. De 2019 en adelante, los propietarios de contenido han ampliado de forma significativa la actividad de AVOD en aquellos sectores donde antes había resistencia. AVOD ya no se limita a los mercados con desafíos de accesibilidad y resistencia a los SVOD.

El crecimiento en los ingresos por licenciamiento a servicios de AVOD en los Estados Unidos a lo largo de cuatro años ha marcado el camino. Pero a medida que se desarrollan más mercados, los dueños de contenidos se enfocan en oportunidades que se presentan en regiones geográficas más amplias.

Iniciativas como las de Pluto de Paramount, Peacock de NBC y Freevee de Amazon se suman a las iniciativas locales (habitualmente dirigidas por Televisoras locales) y especialistas que se expanden a nuevos mercados.

Los canales de televisión locales y los propietarios de contenido de Latinoamérica deben asegurarse de prestar atención, en especial, con relación a FAST, para garantizar que puedan capturar las audiencias a medida que la demanda crece.

El foco actual en FAST es comprensible, con el crecimiento en el número de canales y el aumento en el uso de los mismos.

En los próximos meses se espera un recorte de los canales existentes y es posible que aun más se lancen.

A medida que el mercado latinoamericano madura, entender los datos y hacer un seguimiento del rendimiento del contenido y de la captación de la audiencia en un mercado tan congestionado, es fundamental para el éxito en este territorio.