Mientras en todo el mundo rigen nuevas formas, que incluye la modificación de los patrones de consumo, tenemos ya algunos elementos de juicio que permiten evaluar las posibilidades a futuro. México aparece fortalecido como cabecera regional en un contexto donde imperan las economías de escala y lo que hemos llamado la guerra de contenidos, que se ve en los nuevos lanzamientos de servicios de streaming.

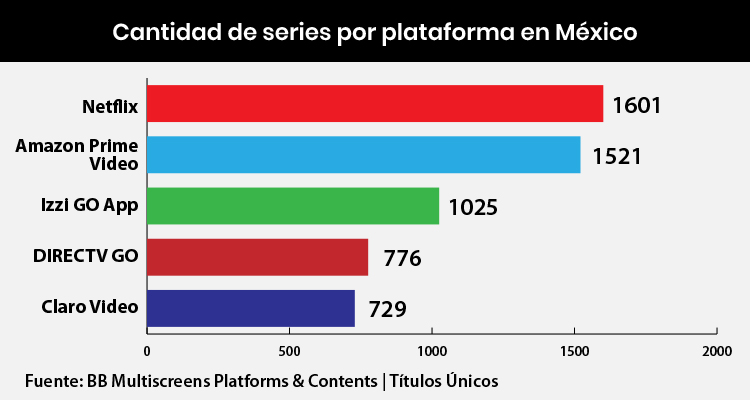

Pero en materia de producción, Según Business Burau, la industria supera ingresos anuales de 800 millones de dólares en el país. Primero Amazon Prime Video y luego Netflix decidieron mudar oficinas y potenciar su apuesta en el país. Según Forbes, Amazon confirmó 15 nuevas series y 5 películas en los próximos 3-5 años, y Netflix destinó a México usd 300 millones sólo para 2021 y más de 50 producciones originales realizas en México. Disney+ comenzó su apuesta de producciones íntegramente desarrolladas en la región. Sin olvidar del reciente HBO Max y la nueva Vix de la mencionada fusión de Televisa-Univisión, de la cual tenemos un reportaje con Michael Cerda, en esta misma edición.

En el rol de acaparar la producción del contenido de los grandes jugadores mundiales, México y Colombia están mejor perfilados que Brasil, donde el presidente Jair Bolsonaro se mostró contrario a todo lo avanzando en materia de desgravación impositiva audiovisual en los últimos años, y de Argentina que no logra sostener incentivos de largo plazo.

Empresas líderes en Latinoamérica

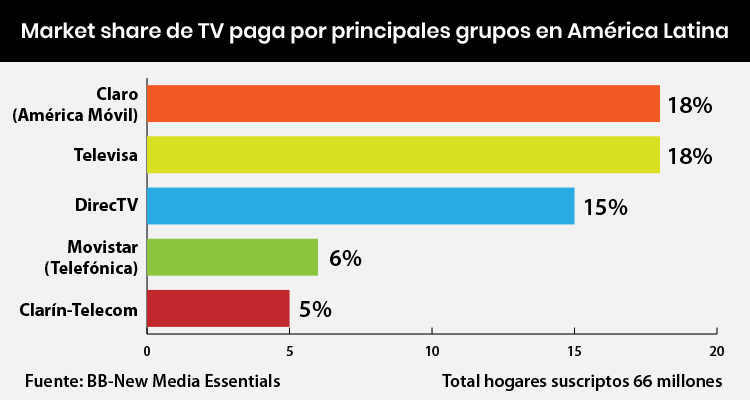

En el último mapa de tv paga y OTT regional de Latinoamérica de BB-New Media Essentials y que exponemos en Prensariozone.com, con un total de 66 millones de afiliados en la región —sería de 84.5 millones agregando la pirateria—, tanto Claro como Televisa coinciden como los grupos líderes con un 18% cada uno del total de suscriptores, seguidos por DirecTV con un 15%, el grupo Telefónica de España con un 6% y Clarín-Telecom, de Argentina, con un 5%.

Si hablamos de OTT/SVOD, siempre según el mismo mapa de BB, Claro también se mete en el top 4 junto con Netflix, Amazon Prime Video y Disney+, que ya estaría superando al anterior. De todas maneras, el actual objetivo del servicio de América Móvil ya no es más competir con las anteriores sino tomar el rol de súperagregador. Por lo pronto, tiene un punto de inflexión, en la alianza con YouTube, para la transmisión de 4.000 horas de los Juegos Olímpicos de Tokio para Claro Sports, Clarovideo y todas sus plataformas en 27 países de América Latina.

TV abierta con más cadenas y recuperación de la inversión publicitaria de un 15%

En Televisión Abierta, México ya contaba con dos de las más poderosas emisoras de TV de aire –Televisa y Azteca—, y a esa cada vez más numerosa producción televisiva se han sumado la expansión del Grupo Imagen, que incluye más centrales y repetidoras en todo el país, lo mismo ocurre con la expansión de Radiocentro (La Octava) y Multimedios de Monterrey consolidado como cadena nacional, como se ve en nuestros reportajes a los operadores de broadcast. También se agrega el otorgamiento de 20 nuevas licencias al SPR por parte del IFT (Intituto Federal de Telecomunicaciones) como una oportunidad de reactivación para el mercado broadcast.

En materia de inversión publicitaria, Karla Natareno, head of Magna para Latinoamérica, afirmó: “Al tiempo que la economía general de México se vaya reactivando con un crecimiento estimado del 5% en su PIB, veremos un impacto positivo en las ventas del sector publicitario impulsado principalmente por los medios digitales—con un 26%—, los cuales superarán el share de TV debido al gran auge de los formatos de social y video en mobile”. Se prevé que el mercado publicitario de México tenga una recuperación estimada de +15% en 2021, alcanzando los MXN 91 mil millones (aproximadamente 4.200 millones de dólares), tras una fuerte caída del -17% en 2020. A pesar del repunte, el mercado se mantendrá 5% más pequeño que los niveles precovid. Dado que la industria manufacturera en México se beneficia de una fuerte recuperación en la venta automotriz de los Estados Unidos y los turistas gradualmente retornan a Yucatán, la economía continuará recuperándose este 2022 y generará un crecimiento del mercado publicitario con un +4% adicional.

TV de paga con más de 20.5 millones de suscriptores no baja con el crecimiento OTT

México es el mayor país de América Latina en términos de base de suscriptores de TV paga. De acuerdo al IFT (Instituto Federal de Telecomunicaciones), incluso creció en 300.000 suscriptores —1.5%— durante 2020 para llegar a 20.5 millones a diciembre del año pasado. De ellos, el 54.3% la recibía por satélite, el 37.2% por cable y el 8% por IPTV, que creció por su parte un 2% el año último. México es uno de los países latinoamericanos donde lejos de registrarse una caída en TV de paga lineal debido al streaming, incluso podrían apalancarse con los empaquetamientos de los nuevos servicios que hacen los multiagregadores. Además, según su informe más reciente del IFT, en 2020 seincrementó el porcentaje de usuarios que señalaron contratar más de 100 canales de TV de paga, de 20.9% a 26.8%.

Según el BB referido a toda América Latina, el 24% de los hogares consumen TV Paga y OTTs, el 19% solo OTTs, y el 17% suscribe únicamente a TV Paga. La penetración de ambos servicios aumenta año tras año de manera considerable, registrándose un incremento mayor a 14,8 millones de hogares que consumen TV Paga y OTTs de manera simultánea, en los últimos 5 años. Lo anterior puede demostrar que ambos servicios conviven y se complementan.

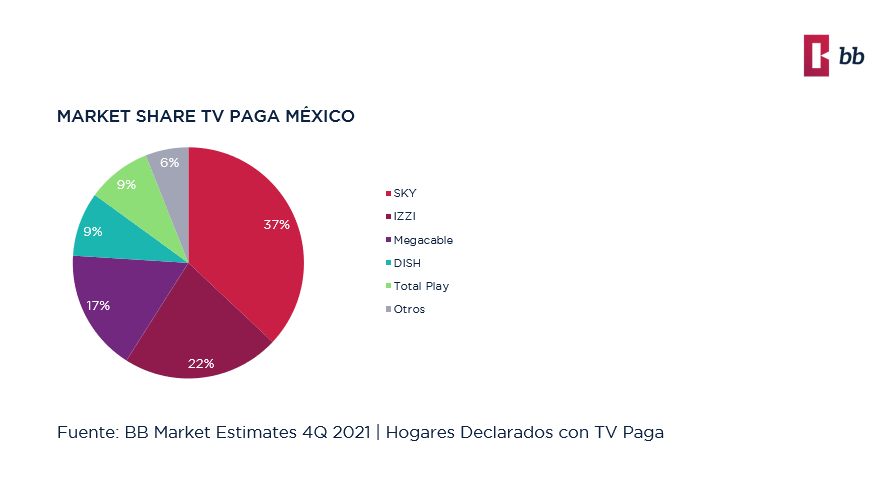

En materia de market share de tv paga en México, según Dataxis, Sky tiene el 38,8% de market share, Izzi el 22,4%, Megacable el 18,1%, Totalplay el 9,5% y Dish el 7,1% y el resto sólo un 4,1%. Mientras que por parte de BB Market en el 4Q de 2021, Sky se mantiene con el 37%, Izzi 22%, Megacable 17%, Dish 9%, Totalplay 9%, y el resto completa con el 6%.

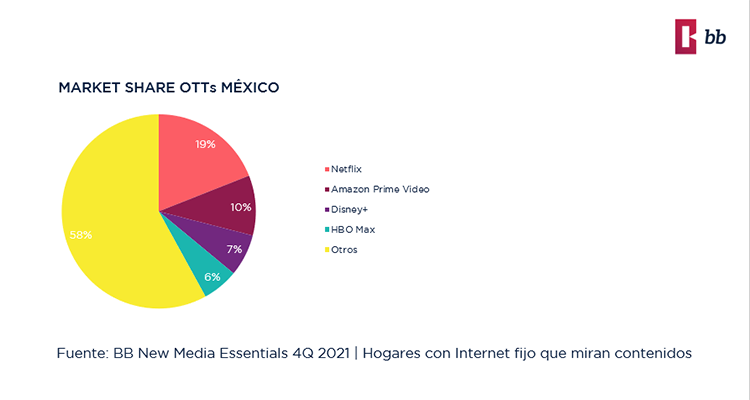

Streaming en crecimiento y Disney+ como tercera fuerza

Mientras tanto, sigue el crecimiento de los servicios de streaming (OTTs) como el segundo mercado de la región. Según las proyecciones de Dataxis, el sector va a pasar de 17,9 millones en 2021 a 34 millones en 2025. Esto se está reflejando tanto en las cifras de Netflix que estaría camino de los 8 millones de suscriptores. Según Dataxis y hablando de SVOD, el market share en México es 22,2% Netflix, Disney+ con 5,7%, Amazon Prime Video 5,3%, Clarovideo con 3.1% —tenían tres millones de suscriptores el año pasado que hoy son muchos menos por ese cambio de foco— y Blim con un 1%. Queda un porcentaje alto para el resto de los 95 OTTs que tiene el mercado según el mencionado mapa de BB.

Crecimiento del negocio AVOD

También México ofreció el año último sus primeros buenos resultados a opciones AVOD (Advertising Video on Demand) gratuitas con publicidad, que parecen ser el impulso al negocio del streaming en la actualidad. La participación del negocio AVOD igualó en 2021 el peso que tiene le negocio que cobra suscripcion a los clientes para acceder a los contenidos, segun el IFT. Representó el 13% de los modelos de negocio utilizados por las plataformas. El modelo de negocios híbrido, es el más utilizado por 39% de las empresas, 18% de los negocios consideran opciones gratuitas o como PlutoTV de Viacom, que hace alianzas con todos los OTTs para hacer crecer el streaming en conjunto. Además, el mercado mexicano con sus grandes operadores como multiagregadores como Totalplay—de TV Azteca—, Megacable, Izzi—de Televisa—, Dish —de MVS— y la ola amarilla de Startv dan buena recepción a los nuevos servicios de streaming como HBO Max o Paramount+. Por otro lado, en modelo híbrido, algunos también empiezan a hacer alianzas ahora con Claro Sports con la transmisión de deportes en vivo, en lo que algunos consideran es un paso más de Telmex/América Móvil, entre otros como Clarovideo, de encontrarle la vuelta a poder dar televisión lineal en Méxicomientras siguen los acercamientos de Carlos Slim con el AMLO.

Acortamiento de la brecha digital según el IFT y el informe ENDUTIH

Igualmente importante para el análisis es que cuenta con buena provisión de acceso a Internet, tanto a través de las telcos –donde es relevante la presencia de América Móvil, por su capacidad de inversión— como por los pujantes ISP’s (Internet Service Providers) en múltiples lugares de la República. Otro factor a tener en cuenta es la temprana digitalización –en comparación con otros países de la región– de los servicios analógicos de TV, dejando libres frecuencias que pueden ser utilizadas por servicios móviles. También existe la Red Compartida, concesionada a Altan y cuya función sería extender el alcance de la conectividad a zonas de menores recursos que ya están usando también algunos socios de la asociación de cableros independientes de ATIM.

En esta edición también destacamos el informe del ENDUTIH, Encuesta Nacional sobre disponibiildad y uso de tecnologías de la información en los hogares en 2020, promovido por el IFT y la SCT (Secretaría de Comunicación y Transporte), México tiene 84.1 millones de usuarios de internet, con 21.9 millones de hogares con internet fijo —66 por cada 100—que marca un crecimiento del 13.3% respecto de 2019, y una penetración urbana del 78.3% y 50,4% rural, donde todavía hay más para crecer. De eso, según el IFT, un 28.3% es con cable de cobre, un 40, 6% con cable coaxial y un 29.1% con Fibra Optica. Sólo un 0.1% es con satélite.

Como usuarios móviles son 88.2 millones, de los cuáles 75,5% tienen smartpohones. Por su parte, hay 44.4 millones de usuarios con computadores, y 71.5 millones —33 millones de hogares, 96% del total—son usuarios de televisión, que ven un promedio de 2.41 horas diarias.

Dentro del escenario regulatorio, el IFT ya fijó como mencionamos aparte los principios para la neutralidad de la red en México, y se avanza en algunos proyectos que preocupan a miembros de la industria como Ley para la Transparencia, Prevención y Combate de Prácticas Indebidas en Materia de Contratación de Publicidad.