Mientras las telecomunicaciones crecen más que el PBI

En esta edición de Prensario MEXCA en Prensariozone, destacamos que México continúa siendo la cabecera regional para la inversión audiovisual, como anunciamos el año pasado, cuando desplazó a Brasil. Eso por el peso específico de las propias empresas locales. Es el caso de Televisa y TV Azteca, que con América Móvil son protagonistas de toda América Latina en números totales de ráting y participación de mercado tanto en telefonía móvil y TV de paga.

Además cuenta ahora en TV abierta con el Grupo Imagen, La Octava (Radio Centro) y hasta Multimedios, de Monterrey, que creció como cadena nacional, con las buenas perspectivas de la recuperación de la inversión publicitaria ‑especialmente la digital sobre un 25%‑ y las grandes perspectivas de la onda FAST ‑Free Ad Supported TV‑ con todas sus nuevas posibilidades.

Y también, se fortalece el mercado audiovisual por la apuesta de las plataformas de streaming como Amazon y Netflix dentro de sus economías de escala, tras haber mudado sus oficinas regionales a CDMX hace dos años. Según Business Burau, la industria supera ingresos anuales de 800 millones de dólares. Para Forbes, Amazon tiene 15 nuevas series y 5 películas en los próximos 3-5 años, Netflix amplía los 300 millones de dólares del año pasado y más de 50 producciones originales realizas en México y Disney+ consolida sus producciones en el país. En adición a todo eso, la fusión Televisa-Univisión, la principal empresa en español del mundo, influyó positivamente en el incremento anual del 20.3% de la balanza de pagos de México. Ya lanzó su AVOD Vix y en dos meses se viene Vix+. También tienen al país como cabecera HBO Max y Paramount (con Paramount+ y PlutoTV en AVOD), que tras la compra de TeleColombia armó TeleMéxico.

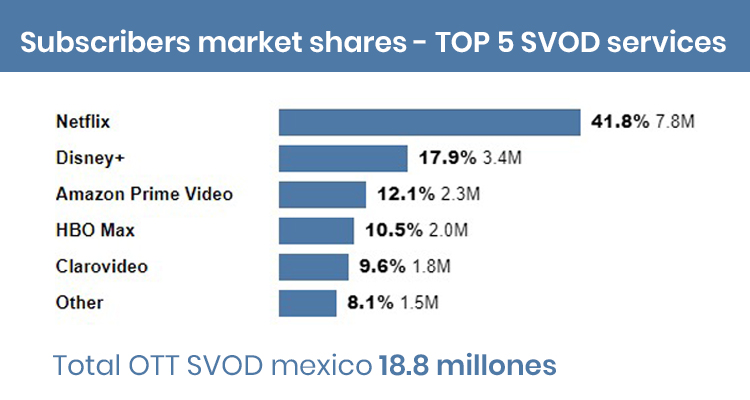

En esta edición destacamos también el total de OTT que Dataxis estima en 18.8 millones y un share ‑ver cuadro adjunto‑ donde Netflix tiene el 41.8% de los usuarios y Disney+ (sumado a Star) ya está en el segundo lugar con el 18%, frente al 12% de Amazon Prime. Según el IFT, México cuenta hoy con 89 plataformas de las cuales el 40% ofrecen contenidos en vivo (live streaming y el 24% corresponde a un modelo AVOD).

El IFT: siguen creciendo las telecomunicaciones

México mantiene en alto el sector de telecomunicaciones, ya recuperado su dinamismo de crecer varias veces más que el PBI. Según The Competitive Intelligence Unit (The CIU), los ingresos de las telcos registraron un crecimiento anual de 3.4%, que se aproxima a niveles pre-pandémicos, mientras que el Producto Interno Bruto (PIB) del país creció 1.6% durante el 1T-2022. Así, el sector creció 2.1 veces más que la economía nacional.

Del IFT tenemos sus informes y un reportaje exclusivo al Cdo. Presidente Javier Juárez Mojica, que nos destacó su ABC para su gestión respecto de Autonomía, Beneficio Social y Competencia, en la cual detalló los puntos en los que bajó el operador preponderante ‑América Móvil‑ en los últimos años. Ahora el ente presentó sus proyecciones en los distintos campos de las telecomunicaciones.

Según destaca, en telefonía móvil se espera que al cierre de 2022 se acumulen 127,457,154 líneas, lo que representaría una tasa de crecimiento anual promedio de 1.84% con respecto a 2020 y una teledensidad de 98 líneas por cada 100 personas al cierre de este año (4,558,762 líneas adicionales esperadas en el periodo). Dentro de eso, las líneas del servicio móvil de acceso a Internet aumentarán 2.07% del cierre de 2020 al cierre de 2022, lo que implicaría una teledensidad de 82 líneas de acceso a Internet móvil por cada 100 personas. Esto con 105.6 millones al cierre del 2022 (4,237,971 millones de líneas adicionales en los últimos dos años).

Por su parte, para el número de accesos del servicio fijo de Internet se espera un incremento del 11.75% para el cierre de 2022, para sumar 27,391,383 (5,456,439 accesos fijos adicionales durante el periodo de referencia). En líneas del servicio fijo de telefonía se esperan 25,534,884 al cierre de 2022, con una tasa de crecimiento anual promedio de 3.85% por empaquetamiento con otros servicios.

No afloja la TV de paga con 21.4MM (+2.44%) y SKY como líder

Finalmente, en el servicio de televisión restringida el IFT espera que crezca para ubicarse en 21,543,624 al cierre de 2022. Lo anterior representaría un aumento del 2.44% en dicho periodo, lo que estaría explicado por las ofertas comerciales de empaquetamiento de este servicio con otros, tales como OTT internet y telefonía, según se explica. Eso hace que la tv de paga se mantenga e incluso tenga algún crecimiento, a contramano de lo que pasa por ejemplo en Brasil.

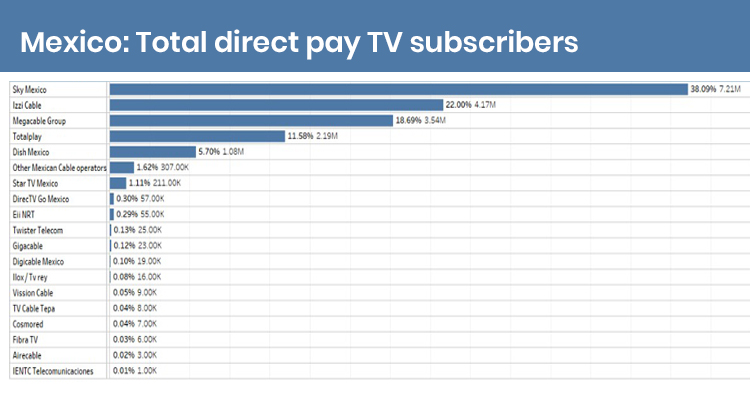

Dentro de las paquetizaciones, para lograr sostenerse la TV de paga de México también marca tendencia con la multiagregación, curando OTT como antes sólo señales lineales. Contamos con el informe de share ‑ver cuadro también adjunto‑ de Dataxis que destaca el share con SKY como líder con el 38% de Share y 7.21MM de suscriptores; Izzi segundo con el 22% y 4.17MM y Megacable tercero con el 18.7% y 3.54MM. En adición a eso, hay una segunda línea de operadores que se volvió importante en los últimos años. Tales como el crecimiento de Totalplay, del grupo Salinas, que ya está cuarto con el 11.58% de share y 2.19MM de suscriptores. Dish de MVS está quinto con el 5.7% de share y más de un millón de suscriptores y luego aparece Startv con el 1% y más de 200.000 suscriptores.

Sobresalen a futuro la llegada de DirecTV GO para entrar en un mercado que le había dejado a SKY, el acuerdo de AT&T —que se consolida como uno de los mejores jugadores del mercado de cara al 5G— con Telefónica y la llegada al video de las WISP.MX, que también reporteamos en Prensariozone

Brecha digital de 19 y 23 millones y el comienzo de la carrera del 5G

En cuanto a los objetivos en telecomunicaciones en México, el gran desafío sin duda es cerrar lo que queda de la brecha digital, como nos dijo en su reportaje el Comisionado Presidente del IFT Javier Juárez sobre su Hoja de Ruta 2021-25, donde admitió que un desafío es bajar el costo del espectro en México.

De eso se habló mucho en los paneles de Conecta México a mediados de junio, donde Daniel Ríos de AT&T mencionó que impulsar la inclusión digital no es un problema de tecnología, sino de recursos, además de coincidir en que el espectro es caro y desigual entre los escenarios urbano y rural. ‘Todavía tenemos 19 millones de personas (15% de la población): además, hay 23 millones de personas que sí están cubiertas, pero no tienen acceso a los servicios. 12 millones de estos no pueden costearlos y 10 millones no cuentan con las habilidades digitales para sacarles el mayor provecho’.

La apuesta sin duda de AT&T será con el 5G: ‘generará ahorro en costos en temas como telemedicina y educación, pero es necesario que todos los actores de la industria se pregunten qué estamos haciendo para no ser un obstáculo que nos permita llegar a esa realidad’, dijo Ríos.

En febrero de este año, Carlos Slim Domit, presidente del consejo de administración de América Móvil, anunció una inversión de 1,800 millones de dólares en infraestructura. La cifra era para el tan esperado lanzamiento de su servicio 5G, que en un primer momento llegará a 20 ciudades que suman, en conjunto, 46 millones de habitantes. Finalmente la carrera por el desarrollo del 5G se volvió una realidad en México. El IFT estableció un específico Comité de 5G, según remarcó a Prensariozone.