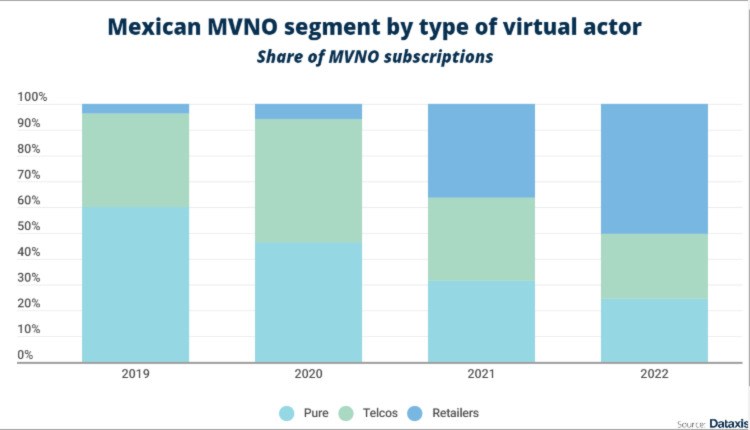

Según el análisis realizado por Carlos Blanco, Senior Analyst at Dataxis, aunque existe una multitud de jugadores virtuales móviles en México, se pueden reconocer tres estratos con intereses diferentes: se cuentan primero los OMV «puros» especializados en segmentos específicos, luego los vinculados a empresas de telecomunicaciones y finalmente los servicios vinculados a empresas minoristas.

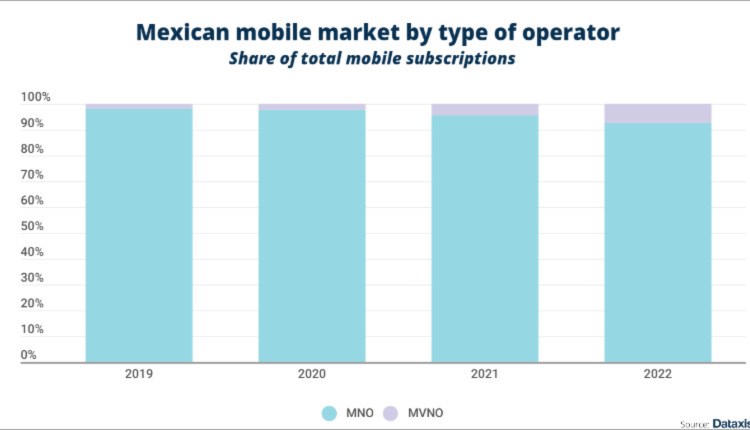

Lo paradójico es que mientras el negocio virtual florece, el de las redes físicas atraviesa por un periodo de incertidumbre. Debido a los altos costes de explotación del espectro, hay poco interés en las subastas y, lo que es peor, algunos operadores que no renuevan su licencia.

Los OMV «puros» fueron los primeros en aparecer y se han orientado a buscar públicos específicos: jóvenes, mujeres, inmigrantes, ahorradores, etc. Son el segmento más numeroso en número de actores y representan el 25% de las líneas dentro del segmento virtual.

Virgin Mobile es la mayor empresa de este grupo de perfil, con casi un tercio de los clientes. Tiene proyección regional, su principal mercado en la región está en Colombia, con 2,5 millones de líneas, y también tiene una pequeña operación en Chile.

En México también se crearon algunos OMV para desplegar una oferta de ventanilla única. Son la pata móvil que complementa los paquetes de servicios fijos.

De acuerdo al informe, Dish México, Megacable, Star TV y Televisa son los principales impulsores de la categoría. Este modelo de OMV aglutina otro 25% de las líneas virtuales del país. El segmento no crece tan rápido y la clave podría encontrarse en la estructura de la competencia. Uno de los rasgos distintivos del mercado mexicano es que América Móvil es el único jugador con una presencia significativa tanto en el mundo móvil como en el fijo. Sus dos rivales en el negocio móvil, AT&T y Movistar (Telefónica), no tienen una presencia firme en el mundo fijo. Esto indica que la competencia con los paquetes no es un tema fuerte en el mercado.

La revolución de los minoristas

El verdadero fenómeno de los OMV vino de la mano de los minoristas. En el primer trimestre de 2023, este universo representaba ya más del 50% de los clientes móviles virtuales. Los OMV minoristas tienen una característica común: ya pueden contar con múltiples puntos de venta de SIM, un elemento clave en un entorno con decenas de competidores.

Pero eso es sólo la punta del iceberg. Los minoristas se sitúan en el centro de la cadena de valor: ofrecer conectividad es una oportunidad irresistible para impulsar otros negocios. Por eso ofrecen Mbps casi sin costo a través de planes de lealtad, porque el elemento clave son los datos que obtienen de sus usuarios móviles para orientar el servicio de comercio electrónico.

Walmart México concentra el grueso de las líneas del sector y ha creado una unidad vertical enfocada a la conectividad. Oxxo, de Femsa, anunció que analiza el desarrollo de un monedero electrónico, entre otras opciones financieras. Soriana es otra importante cadena que ha incursionado en el segmento móvil.

¿Alguien invierte en Spectrum?

La estructura competitiva del mercado mexicano parece favorecer la aparición de operadores virtuales. América Móvil es un líder muy sólido que a 1T 2023 concentraba el 62% del acceso, mientras que el resto del mercado se reparte entre tres redes más una cuarta, Altán Redes, que sólo opera como mayorista. Movistar, la red de Telefónica, ha impulsado los operadores virtuales en su red en busca de oportunidades de crecimiento. Gracias a este servicio, Movistar ya cuenta con 2 millones de líneas de OMV múltiples, lo que equivale al 10% de sus clientes totales. Sin embargo, la compañía también tiene una estructura muy inusual en la región, ya que entre 2019 y 2022 devolvió sus bandas de espectro al regulador. Para seguir trabajando, firmó un acuerdo con AT&T para el uso de su recurso de espectro. Movistar no es exactamente un jugador virtual ya que aún conserva el resto de su infraestructura de red.